個人事業主(フリーランス)と法人の違い!と法人の違い!所得計算と給与支払いの方法

個人事業主(フリーランス)の方からの方から多く寄せられる質問に「自分へ給与を支払う方法はどうするのがいいの?」というものがあります。

結論から言えば、個人事業主(フリーランス)は自身に給与を支払うことはできません。

それでは、個人事業主と一人法人でそれぞれどのように所得を計算するのか、簡単に解説しましょう。

読みたいところまでジャンプ!

1. 本題の前に定義の確認

この記事では、以下のように定義します。

- 個人事業主(フリーランス):雇用者のいない青色申告者

- 一人法人:代表者自身が出資して設立した法人で、代表者以外の従業員がいない会社

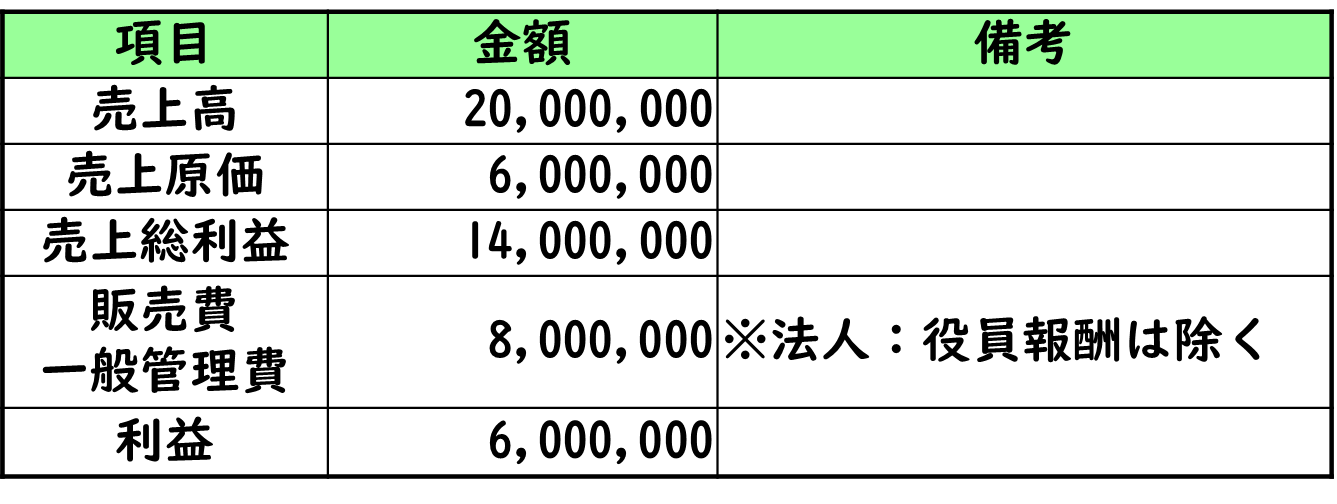

また、フリーランスおよび1人法人は、両者とも以下の利益とします。

2. 個人事業主(フリーランス)の場合

個人事業主(フリーランス)は、自身に給与を支払うことはできません。

代わりに、以下の計算方法で事業所得を算出します。

総収入金額 - 必要経費 = 事業所得金額

総収入金額

売上金額が主な収入ですが、自らが使用した商品分も含まれます。

前述の表では、「売上高 (20,000,000)」が該当します。

必要経費

収入を得るために必要な経費が対象であり、原価、家賃、消耗品代などがこれにあたります。

前述の表では、「売上原価 (6,000,000)」「販売費・一般管理費 (8,000,000)」が該当します。

従業員への給与や、一定要件のもと家族への給与支払いは可能です。

しかし、自分自身への給与支払いは認められません。

上記から事業所得金額は、以下の通りに算出でき、事業所得である6,000,000円に対して、所得税の計算を行うことになります。

20,000,000 - (6,000,000+8,000,000) = 6,000,000

3. 1人法人の場合

一人法人の場合も、利益は6,000,000円と個人事業主(フリーランス)と同様になります。

ただし、代表者への役員報酬として6,000,000円を支払うことで、法人の課税所得は0円となります。

この役員報酬6,000,000円について所得税の計算を行う点はフリーランスと異なります。

フリーランスの場合は「事業所得」として扱われますが、法人の役員報酬は「給与所得」として取り扱われるのです。

所得税の計算方法は、所得の種類によって変わってきます。給与所得の場合は以下の式で算出します。

収入金額 - 給与所得控除額 = 給与所得金額

総収入金額

収入金額(6,000,000円) 主な収入は役員報酬ですが、金銭以外の経済的利益を受けた場合もその金額が含まれます。

給与所得控除額

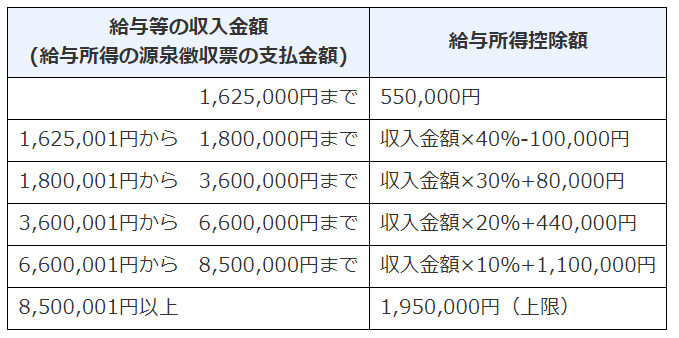

役員報酬の金額に応じて一定額を控除できます。

下図は国税庁が掲示している早見表です。

早見表を参考に算出すると、給与所得控除は1,640,000円になります。

(6,000,000✕20%+440,000=1,640,000)

上記から給与所得の金額は、以下の通りに算出でき、4,360,000円に対して、所得税の計算を行うことになります。

6,000,000-1,640,000=4,360,000

なお、法人に利益が残った場合は、その利益に対して法人税が課されるため、注意が必要です。

4. まとめ

一見すると法人の方が有利に見えるかもしれませんが、それぞれにメリット・デメリットがあるのも事実です。

例えば、法人には社会保険加入が義務付けられています。

税金面では法人の方が得策にも見えますが、社会保険料の負担を加味すると状況が変わってくるでしょう。

一概に言えることではありませんが、利益が1,500万円を超えたあたりが法人設立の適切なタイミングの目安と言われています。

ただし、法人化のタイミングを判断する際は、税金や社会保険料だけでなく、取引し易い業界環境なども考慮する必要があります。

場合によっては、個人事業主(フリーランス)でいくべきかもしれません。

このようなタイミングについては、税理士のアドバイスも個々に異なることが多いようです。

そのため、税理士に相談する際は、単なる専門的知識だけでなく、その人柄や考え方をよく理解した上で判断することが賢明でしょう。