美術品購入における節税対策の落とし穴 - 適切な経費処理の重要性

今回解説する内容は風の噂で耳にした、とある税理士事務所で実際に「決算対策・節税商品」として営業された内容です。

正直なところ、決算対策や節税でもありません。

1. 美術品等についての減価償却資産の判定について

2015年(平成27年)1月1日以後に取得する美術品等の資産分類に関する法改正の影響について、従来の慣行とは異なる一部の提案が出回っているようです。

従来、美術品等の取得価格が20万円以上の場合は減価償却資産と見なされ、経費計上が認められていました。

しかし、2015年1月1日以降は、この基準額が100万円以上に引き上げられたのです。

つまり、現行法下では100万円未満の美術品等は経費計上できなくなり、単年度で全額を損金算入する必要があります。

こうした制度変更を受けて、いわゆる"節税対策"を標榜する一部の提案が持ち上がっているようですが、その実効性には疑問が残ります。

2. 時の経過による価値の減少が明らかであるか

美術品等を経費計上できるかどうかの判断基準について、重要なポイントがあります。

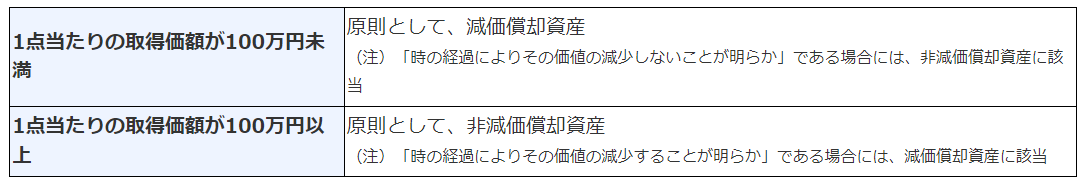

100万円未満の美術品等については、原則として減価償却資産、つまり経費計上が認められています。

ただし、"時の経過による価値の減少が明らかでない"場合は例外的に経費計上できません。

一方、100万円以上の美術品等は原則として経費計上できませんが、"時の経過で価値が減少することが明らか"である場合には、例外的に経費計上が認められます。

つまり、金額基準に加えて、"時の経過による価値減少の有無"が経費計上可否の決め手となります。

単に高価な美術品を購入しただけでは不十分で、価値が次第に減っていくことが要件とされているのです。

このように、金額の多寡だけでなく、価値の永続性が重要な判断材料とされています。

単なる節税対策としてではなく、実態に即した厳格な運用が求められています。

3. まとめ

美術品購入を節税の手段として提案する向きがあるようで、時の経過で価値が下がる美術品であれば、100万円を払って取得した場合、30万円程度の税金が減額されるかもしれません。

しかし、美術品を購入する際に、100万円の実質的な金銭的出費があります。

税金負担を考慮したとしても、結果的に70万円の負担が発生してしまいます。

さて、本当にお得な話なのでしょうか。

このような提案は、美術品の本来の意味や役割を無視した、単なる節税対策に過ぎません。

美術品はビジネスの場で来客をもてなしたり、空間のブランディング効果を高めるために設置するものです。

そうした目的から外れ、税金対策だけを目的として購入するのは、物事の本質を見失った行為と言えるでしょう。

節税は合法的な範囲で行う必要があり、実態とかけ離れた振る舞いになると、将来のリスクに繋がりかねません。